Бум криптокредитования и DeFi — очередной пузырь или новый импульс для биткоин-индустрии?

Инновационный рынок криптокредитования внезапно возник на фоне прошлогоднего обвала цен биткоина и большинства других активов. Стремясь избежать фиксации убытков, некоторые холдеры в разгар криптозимы занимали средства под залог цифровых активов, либо депонировали монеты для получения небольшого, но зато пассивного дохода с минимальным риском.

Бесспорно, совсем юный рынок пока еще крохотный по сравнению с традиционным аналогом. Тем не менее этот сектор заслуживает внимания, учитывая темпы его роста и внедрения инноваций, ценностное предложение сервисов и потенциал развития инфраструктуры рынка.

В последнее время стремительно набирает популярность сфера DeFi, состоящая из проектов с открытым исходным кодом и призванная сделать мир финансов более открытым и свободным при помощи блокчейна и смарт-контрактов.

Журнал ForkLog попытался разобраться в том, какие преимущества и недостатки есть в сфере криптовалютного кредитования, и насколько на самом деле децентрализован сектор DeFi.

Содержание публикации:

Неудержимый рост

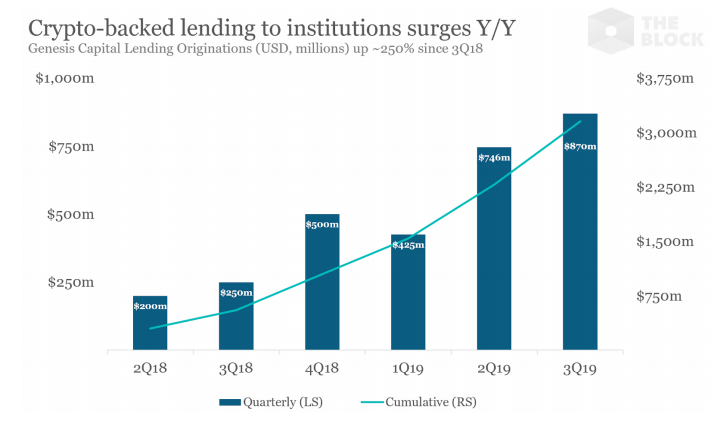

По оценкам институциональной OTC-платформы Genesis Global Trading, в III квартале объем выданных криптокредитов поднялся до $870 млн. По сравнению с аналогичным периодом прошлого года этот показатель вырос в 3,5 раза, а совокупный объем выданных займов перешагнул отметку в $3 млрд.

Данные: Genesis Research Report by The Block (October 2019)

Эти данные гармонируют со статистикой от Messari, также свидетельствующей о стремительном росте сектора.

Исследователь Джек Парди отмечает, что объемы выданных Celsius Network кредитов с начала года выросли в два раза. Довольно энергично стартовал и новичок ниши — Blockchain, являющийся ведущим провайдером криптокошельков.

Особенности криптокредитования

Криптовалютные кредиты подразумевают займы под залог цифровых активов. У централизованных сервисов вроде BlockFi и Crypto.com в роли обеспечения часто выступает биткоин, а у некастодиальных DeFi-приложений — Ethereum.

Основной спектр продуктов этого рынка можно классифицировать следующим образом:

- Обеспеченные криптовалютой займы в фиатном долларе индивидуальным участникам и компаниям с переводом средств непосредственно на банковские счета. Средства часто используются заемщиками для восполнения дефицита ликвидности, в качестве альтернативы дорогим деньгам банков. Видные игроки в этой нише — централизованные BlockFi, Unchained Capital и Coventure.

- Децентрализованные платформы для торговли деривативами. Примеры: dYdX, Synthetix.

- Кредитование в криптовалюте под залог цифровых активов.

- Некастодиальные лендинговые протоколы (DeFi), использующие смарт-контракты для уменьшения рисков контрагента и транзакционных издержек. Ключевым активом и протоколом DeFi-сервисов является Ethereum, а токены на его основе с недавнего времени стали использоваться в качестве обеспечения займов. Предположительно основными пользователями таких сервисов являются трейдеры, ICO/IEO-проекты и заемщики, экспериментирующие с альтернативой дорогим и бюрократизированным банковским услугам.

- Платформы кредитования с нативным токеном. Многие из них сотрудничают со сторонними провайдерами кастодиальных услуг, включая BitGo. Известные игроки ниши: Nexo, Celsius и Salt.

Известные игроки сегмента криптокредитования. Источник: The Block

Кредитный рынок — важный источник ресурсов для любой индустрии. Для участников криптовалютного бизнеса — бирж, фондов, ICO/IEO-проектов, провайдеров биткоин-банкоматов и обменных сервисов — доступ к недорогим займам под залог преобладающего на балансе актива позволяет расширить возможности управления капиталом.

Особенно актуальны новые продукты для заемщиков из стран с дорогими банковскими кредитами. Например, в экономически нестабильной Аргентине процентные ставки превышают 60%, а из-за валютных ограничений у населения весьма ограничены возможности хеджирования инфляционных рисков.

Годовая ставка (APR) у криптокредитных сервисов составляет всего несколько процентов. Следовательно, аргентинские держатели BTC, ETH и других криптоактивов могут не только в считанные минуты получить недорогой займ, но и рассчитывать на процентный доход от свободных цифровых активов при минимальным риске.

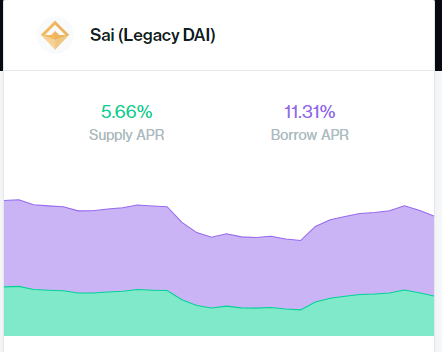

APR у различных сервисов могут заметно отличаться. Например, по состоянию на 21.11.2019 на Compound плавающие ставки по депозитам и займам в SAI (старая версия ныне мультизалогового стейблкоина DAI) составляли 5,66% и 11,31% соответственно:

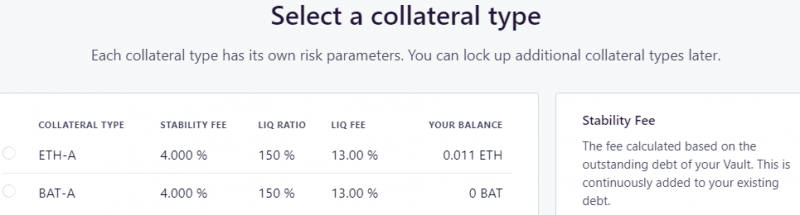

На недавно открывшемся DeFi-хабе Oasis депозитная ставка по Dai составляет всего 2%, но зато сгенерировать этот стейблкоин под залог эфира или токена BAT можно под годовой стабилизационный сбор в 4%, что гораздо выгоднее, чем у конкурентов.

Такие условия могут показаться крайне привлекательными, например, для жителей постсоветских стран, где довольно высоки ставки по банковским кредитам. Кроме того, займы из традиционных источников чреваты скрытыми комиссиями, бумажной волокитой и прочими рудиментами традиционных финансов.

Децентрализованные лендинговые протоколы не только минимизируют риск контрагента, но и предоставляют прозрачный доступ к заемным средствам в режиме 24/7.

DeFi и новый виток популярности Ethereum

В последнее время рынок децентрализованных финансовых сервисов стремительно растет и развивается, расширяя перечень поддерживаемых активов и обогащаясь дополнительными функциями.

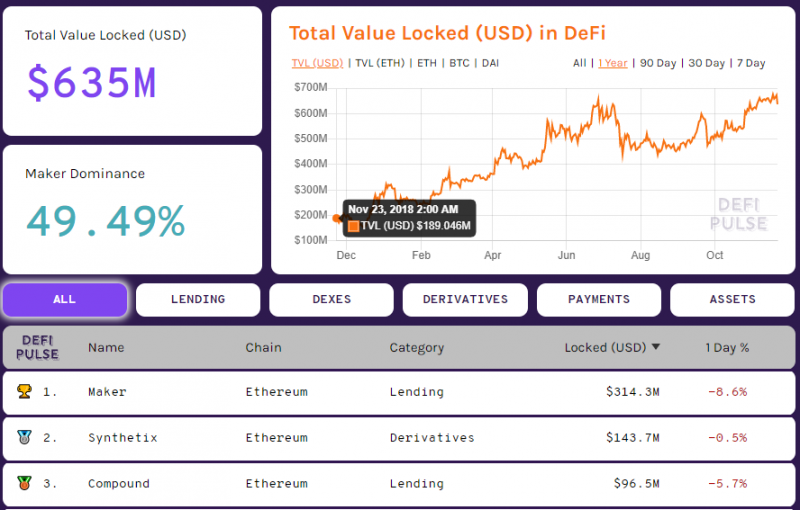

Если год назад стоимость заблокированного в качестве залогов эфира составляла $189 млн, то к настоящему времени этот показатель превысил $600 млн:

Данные: DeFi Pulse по состоянию на 21.11.2019

Абсолютным лидером в этом сегменте уже долгое время является Maker, на смарт-контрактах которого заблокированы 2,1 млн ETH (> $300 млн). Индекс доминирования этого сервиса в экосистеме DeFi близок к 50%.

В августе стейкхолдеры Maker подняли стабилизационный сбор до 20.5%, чтобы сократить предложение Dai и таким образом вернуть паритет с долларом США.

Данные: MKR Tools

После достижения этой цели ставка сбора неуклонно снижалась, что привело к оживлению активности пользователей и росту рыночного предложения Dai до исторических максимумов.

Также в последнее время стремительно набирает популярность сервис Synthetix. Он предлагает децентрализованную торговлю синтетическими активами, являющимися производными от цифровых валют и традиционных инструментов (фиатные деньги, золото, серебро и т. д.). У сервиса есть нативный токен SNX, держатели которого могут его блокировать для создания активов стандарта ERC20 под названием Synths и последующей торговли ими.

Третье место рейтинга DeFi Pulse занимает схожий по функциональности с Maker сервис Compound, который недавно привлек $25 млн от Bain Capital Ventures, Polychain Capital и Paradigm.

Насколько децентрализован DeFi?

Несмотря на стремительный рост сектора и расширение спектра задействованных в нем активов, на казалось бы децентрализованные DeFi-сервисы влияют крупные игроки: Namely, Polychain Capital, a16z, 1confirmation и неустановленные MKR-киты.

Как сообщает CoinDesk, 18 ноября за предложение о переходе Maker на мультизалоговую систему проголосовало 150 уникальных адресов. Однако 80 000 MKR стоимостью по $662 на тот момент принадлежало всего пяти адресам, на которые пришлось более 50% голосов. В условиях такой олигополии участие мелких игроков в голосованиях носит символический характер, а сам процесс фактически лишен реальной децентрализации и представляет лишь имитацию демократии.

Главный стратег CoinShares Мелтем Демирорс и вовсе считает, что в нынешнем виде экосистема DeFi состоит главным образом из «централизованных продуктов и сервисов». Их преимущество лишь в более совершенном пользовательском опыте в сравнении с блокчейн-протоколами.

«Мы надеемся, что со временем станет возможным устранение посредников», — подчеркнула Демирорс.

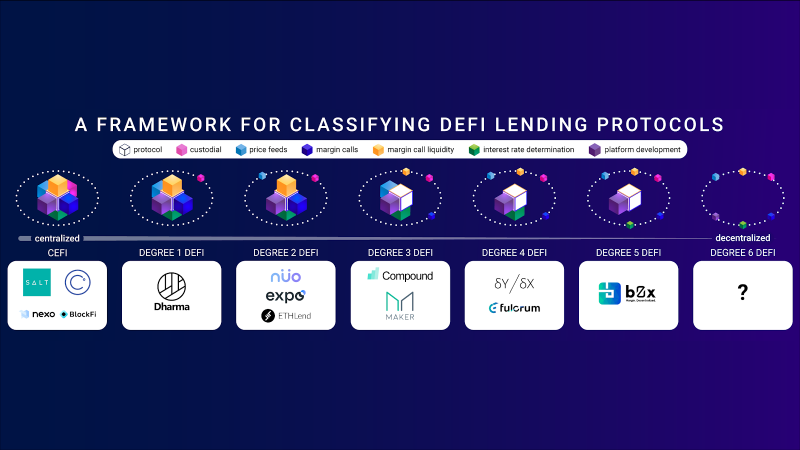

В статье стратегического директора DeFi-платформы bZx Кайла Кистнера приведена классификация лендинговых протоколов по степени децентрализации.

Классификация лендинговых протоколов по степени децентрализации

По мнению автора, MakerDAO, например, более децентрализован, чем Compound и уже тем более — чем ETH Lend или Dharma. Такие сервисы, как SALT, BlockFi, Nexo и Celsius полностью централизованы, поскольку «сверху» устанавливаются ставки, требования по увеличению обеспечения и прочее. Кистнер подчеркивает, что пока не существует примеров DeFi-сервисов с полной децентрализацией каждого компонента протокола.

Мелтем Демирорс убеждена, что таким сервисам не следует зацикливаться на идее быстрой децентрализации, а лучше сосредоточиться на прозрачности процессов и раскрытии ролей участников экосистемы.

С другой стороны, сооснователь Tether Уильям Куигли считает экосистему Dai намного более децентрализованной, чем USDT.

«Я бы сказал, что Dai довольно-таки децентрализованный, за исключением его системы оракулов. Ончейн-кредитование — фантастическая разработка и я благодарен MakerDAO за это», — заявил он.

Созданию хайпа вокруг подобных сервисов способствуют заявления известных личностей мира криптовалют. Так, в ноябре основатель Ethereum Виталик Бутерин заявил, что DeFi создает немалую ценность для потребителей.

Немного ранее глава Coinbase Брайан Армстронг говорил об экспоненциальном росте DeFi-сегмента. Наверное, неспроста в листинге его биржи представлены активно используемые в децентрализованных финансах токены BAT, 0x, Augur и стейблкоины USDC и Dai.

Роли участников индустрии часто переплетаются, например:

- Тот же Бутерин финансировал на ранней стадии Ethereum-платформу Uniswap. Затем в этот же сервис инвестировал сооснователь Coinbase Фред Эрсам.

- В недавнем раунде финансирования Серии А в DeFi-стартап Compound инвестировал хедж-фонд Paradigm, ранее вложившийся в MakerDAO. Оба раунда возглавлял криптофонд a16z от известной венчурной компании Andreessen Horowitz.

- В начале этого года стартап Dharma привлек средства от стартапа Polychain Capital, возглавляемого бывшим сотрудником Coinbase Олафом Карлсоном-Уи, а также от Coinbase Ventures. После завершения раунда Dharma Labs перешла на протокол от Compound.

- В начале октября Coinbase объявила, что будет начислять пользователям 1,25% на их депозиты в привязанном к доллару стейблкоине USDC. Для этого американская биржа задействовала все тот же протокол Compound — обе компании заключили партнерство еще в мае этого года.

«Compound — это лендинговый протокол, открытый для каждого. Он устраняет посредников в лице банков и позволяет каждому зарабатывать процент на свои средства», — заявил Крис Диксон, партнер венчурного фонда Andreessen Horowitz, ранее инвестировавшего в Coinbase и вышеупомянутый DeFi-стартап.

Таким образом, DeFi-сервисы не только недостаточно децентрализованы, но и подвержены влиянию со стороны китов, «мафии Coinbase», влиятельных хедж-фондов и прочих стейкхолдеров.

Очередной пузырь, подобный ICO?

Вполне вероятно, что развитие криптокредитования и DeFi спровоцирует рост спроса на монеты, используемые в качестве залогов. Скорее всего, наиболее активно занимать через такие сервисы будут те, кому срочно нужны деньги, но нет желания продавать цифровые активы по низкой цене. Это, в первую очередь, жители и компании из стран с высокими ставками банковского процента, криптовалютные трейдеры, а также те, кто пытается скрыть свою финансовую активность от вездесущего государства.

Почти пятимиллиардная индустрия возникла из ниоткуда всего два года назад и количество кредитных платформ продолжает расти. Как сообщает Bloomberg, этой сферой сейчас активно интересуются бывшие трейдеры с Уолл-стрит, стремящиеся освоить новое поприще.

Однако не стоит забывать, что криптовалюты — не какая-нибудь параллельная вселенная. Эта сфера неизбежно подвластна экономическим законам и кредитным циклам, где есть не только оживление и экспансия, но также депрессия и стагнация.

«Мне не дает спать по ночам не массовое принятие и даже не регуляторная неопределенность, а кредитный риск», — подчеркнул бывший трейдер DRW Holdings и Goldman Sachs Джейсон Урбан, ныне возглавляющий чикагскую криптокредитную компанию DrawBridge Lending.

По словам главы Genesis Global Trading Майкла Моро, трудно спрогнозировать ущерб для более широкого рынка, который может произойти из-за резкого падения рынка, способного спровоцировать волну ликвидаций обеспеченных залогом долговых позиций (CDP).

Так, во время недавнего падения цены Ethereum с $185 до $145 в течение суток ликвидировались CDP на более $3 млн.

По мнению экспертов, в периоды сильной волатильности пользователи DeFi могут быть мотивированы к уплате более высоких комиссий для своевременного выполнения необходимых действий, например, увеличения залогового обеспечения во избежание ликвидации CDP. Это может привести к аномальному росту комиссий в сети Ethereum.

Таким образом, несмотря на продвинутые технологии и внушительные требования к обеспечению займов, не следует сбрасывать со счетов основополагающие концепции, такие как волатильность и тесно связанный с нею кредитный риск.

«Крипта — по-прежнему небольшой рынок в сравнении с традиционными классами активов. Однако и тут присутствует чувство дежавю: недостаточное регулирование, дешевые кредиты при минимальном due-diligence и чрезмерный оптимизм», — поделился мнением Мэтью Дюваль, разрабатывающий лендинговые решения для фандрайзинговой платформы CoinList.

В то время, как одни беспокоятся, что новый рынок растет слишком быстро, другие твердят, что особых рисков нет. Например, основатель Celsius Network Алекс Машинский подчеркивает, что его компания выдает кредиты только компаниям, строго соблюдающим риск-менеджмент и комплаенс-процедуры. По его словам, для неискушенных инвесторов по-настоящему большой риск представляют криптодеривативные платформы, предлагающие торговлю с кредитным плечом.

Глава BlockFi Зак Принс заявил, что его фирма придерживается строгих стандартов и никогда не сталкивалась с просрочками платежей и убытками. В свою очередь, сооснователь Nexo Энтони Тренчев отметил, что в его компании соотношение займа к залоговой стоимости не превышают 50%.

***

Криптокредитование, в том числе на базе DeFi, — стремительно растущая и развивающаяся сфера. Она становится популярной альтернативой бюрократизированным традиционным финансам, где доходность инструментов падает на фоне крайне низких процентных ставок.

DeFi придает финансам гибкость и возможность зарабатывать небольшой процент в условиях медвежьего рынка, а также занимать средства под приемлемый процент. Кроме того, уверенно развиваются децентрализованные рынки синтетических активов, открывающие новые возможности для трейдеров.

Тем не менее риски есть в любой сфере, и лендинговые сервисы — не исключение. До сих пор не существует на 100% децентрализованных DeFi-приложений, чувствуется и влияние крупных игроков во время голосований за активы для обеспечения займов, по «удивительному совпадению» присутствующие в листинге Coinbase.

Как бы то ни было, данный сегмент все еще недостаточно освоен и не столь велик. Его преимущества над традиционной банковской системой с дорогими займами и низкодоходными депозитами несомненны. Это значит, что потенциал роста рынка есть, причем немалый.

Александр Кондратюк

- Крупные держатели Ethereum переместили $357 млн всего за несколько минут - 14.03.2023

- Биткоин и эфир прибавляют на фоне активизации азиатских и европейских трейдеров - 14.03.2023

- Glassnode выпустили индикатор, определяющий пики и дно биткоина - 13.03.2023

- Нигерия задействует технологию блокчейн в модернизации банковского сектора - 13.03.2023

- Гендиректор Messari призывает инвесторов покупать биткоины - 13.03.2023