Биткоин решит проблему количественного смягчения центробанков

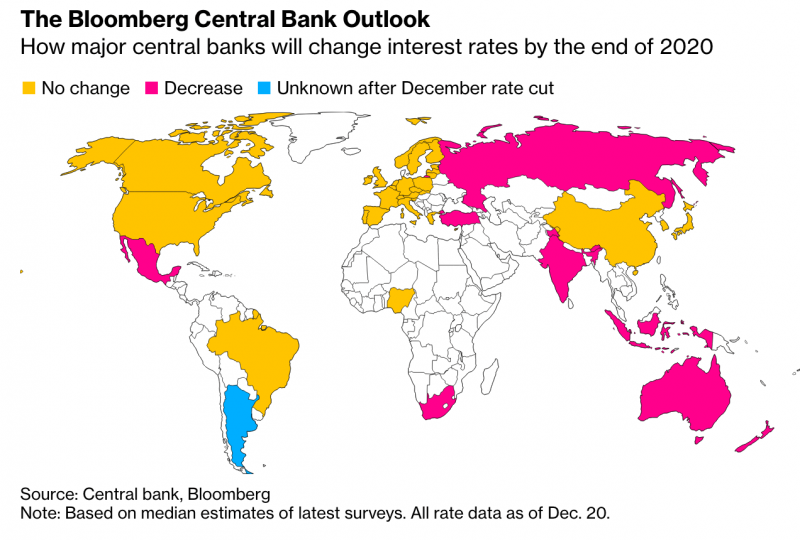

Недавно Bloomberg опубликовал подробный прогноз по монетарной политике мировых центробанков на 2020 год. По данным аналитиков, большинство финансовых институтов будут предлагать низкие или даже отрицательные процентные ставки по депозитам, а некоторые прибегнут к политике количественного смягчения (QE).

И хотя на первый взгляд эти меры выглядят необходимыми, они представляют серьезную угрозу для среднего класса: растут долги, повышаются цены, обесценивается валюта, при этом сбережений становится все меньше.

Один из способов решения надвигающихся проблем предлагает крипторынок во главе с биткоином, курс которого с начала года повысился на 20%, показав лучший старт в своей истории. О прогнозе Bloomberg, рисках отрицательных ставок и решениях от крипторынка — читайте в нашем материале.

Навигация по материалу:

- 1 Выводы Bloomberg

- 2 Почему банки придерживаются нынешней политики?

- 3 Риски QE, низких и отрицательных ставок

- 4 Биткоин как спасение

Содержание публикации:

Выводы Bloomberg

2019 стал годом торговой войны и последующего спада производства. На этом фоне центральные банки мировых государств в надежде стимулировать экономическую активность стали «резать» процентные ставки по депозитам, мотивируя как бизнесменов, так и средний класс тратить больше денег и брать еще больше кредитов.

Некоторые центробанки оказались на этом поприще куда успешнее других. Федеральная резервная система США сумела достигнуть баланса и предложить пониженные, но все еще положительные процентные ставки. Однако многие другие финансовые учреждения, в том числе Европейский центральный банк, были вынуждены опустить их до отрицательного значения, вызвав возмущение как инвесторов и частных банкиров, так и рядовых граждан.

Согласно прогнозу, в 2020 году давление на банки немного снизится, но говорить о положительных цифрах никто не спешит. Часть центральных банков сможет «держать удар», но другая часть (особенно представляющая развивающиеся рынки) продолжит «резать» ставки и может активировать программу количественного смягчения — так называемого Quantitative Easing (QE).

Из 23 крупнейших центробанков мира, вместе определяющих политику 90% мировой экономики, к концу 2020 года:

Тринадцать (56%) сохранят процентные ставки на том же уровне, что и сейчас:

- Федеральная резервная система США

- Европейский центральный банк

- Банк Японии

- Банк Англии

- Банк Канады

- Центральный банк Бразилии

- Центральный банк Нигерии

- Банк Кореи

- Национальный банк Швейцарии

- Банк Швеции

- Банк Норвегии

- Национальный банк Польши

- Чешский национальный банк

Девять центральных банков (39%) процентные ставки снизят:

- Народный Банк Китая

- Резервный банк Индии

- Банк России

- Южно-Африканский резервный банк

- Банк Мексики

- Банк Индонезии

- Центральный банк Турции

- Резервный банк Австралии

- Резервный банк Новой Зеландии

Ни один (0%) госбанк не позволит себе повысить ставки в этом году.

В трех (13%) центральных банках уже действуют отрицательные ставки, которые останутся таковыми в течение всего 2020 года:

- Европейский центральный банк

- Банк Японии

- Национальный банк Швейцарии

В течение 2020 года в Европейском центральном банке будет действовать программа количественного смягчения. Банк Кореи и Резервный банк Австралии тоже могут активировать опцию QE.

В десяти центробанках (43%) положительная процентная ставка не превышает даже 2%.

- Федеральная резервная система США

- Банк Англии

- Банк Канады

- Банк Кореи

- Резервный банк Австралии

- Банк Норвегии

- Банк Швеции

- Резервный банк Новой Зеландии

- Национальный банк Польши

- Чешский национальный банк

Нестабильная ситуация в Аргентине не позволила сделать прогноз по этому региону.

Экономисты из Bloomberg описывают сложившуюся картину в монетарной политике центробанков довольно скептически. Они отмечают, что период затишья в глобальной экономике бросает мировым центробанкам серьезный вызов. Доминирование низких и отрицательных процентных ставок, а также тенденция к их дальнейшему снижению свидетельствуют о сильном истощении политического пространства.

Банки продолжают пользоваться тузами в рукаве и тем самым лишают себя возможностей для дальнейших маневров. Если постоянно «резать» процентные ставки, то однажды снижать их станет просто некуда. Аналитики не прогнозируют экономический кризис на 2020 год, но с такой политикой он однажды наступит, и тогда центральным банкам придется столкнуться с миллионом неудобных вопросов, на которые они не смогут ответить.

Почему банки придерживаются нынешней политики?

Если QE, отрицательные и низкие ставки, а также тенденция к их снижению — это плохо, то почему центральные банки вообще вводят подобные меры? Дело в том, что в теории такая политика способна дать новый толчок экономике, однако на практике банкам далеко не всегда удается достигнуть желаемого результата.

Расскажем простыми словами, как это должно работать:

- Когда по любым причинам экономика начинает замедляться, люди тратят меньше денег и берут меньше кредитов. Это серьезная проблема, ведь из-за этого снижается финансовый оборот внутри страны, страдает бизнес, падает спрос на товары, наступает дефляция, открываются двери к рецессии и кризису.

- Физические и юридические лица преимущественно хранят сбережения в банках. Они держат средства в частных банках, а те, в свою очередь — в центральных. Традиционно финансовые учреждения платят клиентам процент от суммы депозита.

- Но чтобы побудить всех перестать хранить деньги на депозитах и вливать их в экономику, центральные банки снижают процентные ставки вплоть до отрицательных значений. Как правило, вслед за центральными банками такому примеру следуют и коммерческие, поскольку из-за решения центробанка платить большие проценты они не могут чисто физически. Бизнесменам, гражданам и коммерческим банкам держать средства на депозитах становится невыгодно.

- Зато теперь коммерческие банки вместо того, чтобы хранить деньги в государственных институтах, начинают использовать их для выдачи кредитов, мотивируя клиентов брать займы на хороших условиях. Получать даже небольшую прибыль от кредитования все равно выгоднее, чем держать активы в нацбанке под отрицательный процент.

- Если снижение ставок не помогает, то центробанки прибегают к политике количественного смягчения. В рамках QE они скупают ценные бумаги (облигации, акции, казначейские активы) у правительства и коммерческих финансовых учреждений. Говоря еще проще, они печатают ничем не обеспеченные деньги и вливают их в банки в надежде, что те используют их для выдачи выгодных кредитов.

- Бизнесмены берут выгодные кредиты и открывают новые предприятия, занимаются развитием уже существующих, нанимают новых сотрудников, а рядовые граждане приобретают больше товаров. Другими словами, они вливают деньги в экономику, и она вместо стагнации переживает новый рост.

Риски QE, низких и отрицательных ставок

Как мы уже писали выше, в теории все выглядит достаточно неплохо, но на самом деле низкие процентные ставки и QE — это достаточно спорные решения, которые чаще предлагают отсрочить, чем излечить экономическую «болезнь».

Оборотная сторона этой медали способна привести к серьезным негативным последствиям, таким как:

- Гиперинфляция. QE и снижение процентных ставок разработаны для предотвращения дефляции, но они же порождают повышенную инфляцию. Цены на товары и услуги повышаются из-за возрастания спроса и увеличения денежной массы. Однако грань между хорошей и плохой инфляцией очень тонкая, а контролировать темпы ее роста получается далеко не всегда.

- Обогащение умирающих корпораций. Центробанк стимулирует банки выдавать больше выгодных кредитов, но не обязывает их к этому. После кризиса 2008 года США проводили QE, но многие банки не пустили полученные средства в оборот, а оставили их при себе. Отрицательные ставки и QE помогают неэффективным правительствам, банкам и предприятиям удержаться на плаву вместо того, чтобы разрабатывать новые решения для естественной стимуляции рынков. Таким образом порождаются эдакие корпорации-зомби, которые бы уже умерли, но остаются в живых только из-за отрицательных ставок и количественного смягчения. Подобная политика распространяет болезнь неэффективных и убыточных корпораций и банков по всему миру.

- Неподъемные долги и нестабильность. Центробанки стимулируют выдачу новых кредитов. Но кредиты — это долги, которые нужно возвращать. Выгодные условия мотивируют предприятия и обычных людей занимать больше денег, чем они могут унести. Грубо говоря, налогоплательщиков вгоняют в долги перед частными банками, что не только увеличивает социальное неравенство, но и уменьшает финансовую состоятельность граждан страны. Более того, когда раунд QE заканчивается или ставки начинают расти, из-за резких изменений в экономике наступает нестабильность, на которую негативно реагируют фондовые рынки, что приводит к неоднозначным последствиям.

- Девальвация нацвалюты. Посредством QE печатаются ничем не обеспеченные деньги, а это приводит к удешевлению котировок национальной валюты. Банк Японии с 2001 по 2006 год и в 2012 проводил процедуру количественного смягчения, которая провалилась и не смогла решить государственные проблемы. Вместо этого иена подешевела, стоимость импорта выросла, а покупательская способность японцев упала.

- Подорожание недвижимости и отток капитала. Нацбанк пытается стимулировать банки выдавать кредиты, но многие региональные коммерческие институты принимают другое решение. Вместо того, чтобы хранить деньги в нацбанке, они просто инвестируют их в зарубежную экономику или скупают недвижимость внутри страны. Рынок жилья в Швеции служит прекрасным тому примером. За пять лет действия отрицательных ставок средняя цена покупки и аренды жилья выросла на баснословные 50%, в то время как заработная плата осталась на тех же позициях. Негативное влияние отрицательных ставок убедило руководство нацбанка в декабре поднять процентную ставку до нуля.

Переведем все вышеназванные риски в один большой итог. В теории QE, низкие и особенно отрицательные процентные ставки должны увеличить экономическую активность, но на практике это не совсем так. Подобная политика поддерживает неэффективные банки, правительства, бизнес и разрушает средний класс в долгосрочной перспективе. Людям приходится тратить и инвестировать свободные деньги, а также влезать в долги вместо того, чтобы экономить.

Если жители регионов, где действуют отрицательные ставки (Европа, Япония, Швейцария), будут копить деньги в банках, они увидят, как их сбережения медленно сгорают. Вкупе с растущей инфляцией и девальвацией национальной валюты покупательская способность среднего класса развеется как на ветру.

Биткоин как спасение

Глобальная экономика продолжает двигаться в сторону введения отрицательных процентных ставок. Это также подтверждают слова Дональда Трампа, который в конце прошлого года призвал ФРС последовать примеру Европы и опустить процентные ставки ниже нуля. Однако, оценивая риски, к которым прибегают центральные банки ведущих мировых государств, волей-неволей задумываешься, а стоят ли они того?

Постепенное разрушение среднего класса — слишком большая цена за спорное экономическое стимулирование. Очевидно, что банки сегодня столкнулись с проблемой. И один из способов ее решения — биткоин.

Криптовалюта смогла оправиться от криптозимы 2018 и с высоко поднятой головой пожинает лавры лучшего актива 2019. Молодежь верит крипторынку больше, чем банкам. Инвесторы вкладывают рекордные средства в цифровые активы, на рынке появляются новые торговые инструменты, институционалы проявляют повышенный интерес к криптотехнологиям, а предстоящий халвинг и прогнозы на 2020 внушают здоровый оптимизм.

Возможно, биткоин не добрался бы до таких высот, если бы традиционная финансовая модель не имела проблем. Бизнесмены, инвесторы и банкиры, наблюдая за постепенным снижением процентных ставок, теряют веру в стабильность мировой экономики и обращаются к рынку криптовалют как к варианту хеджирования рисков традиционных рынков.

Граждане Европы и Японии, которые хотят копить деньги, а не тратить, вместо того, чтобы смотреть на сгорающий банковский депозит, могут хранить сбережения в BTC. Децентрализация и математическая составляющая позволяют не беспокоиться, что кто-то заморозит биткоины, активирует отрицательную ставку или напечатает уйму новых монет. Более того, на долгосрочных отрезках BTC демонстрирует исключительно положительную динамику, и по мере массовой адаптации криптовалют его цена будет только расти.

Десять лет назад биткоин не стоил и доллара, а сейчас его цена составляет около $9100. С момента появления на CoinMarketCap и по сегодняшний день ВТС подорожал на 6300%. Это говорит о том, что в перспективе люди могут увеличить свою покупательскую способность в разы.

Естественно, из-за неопределенности и волатильности биткоина пока что маловероятно, что граждане массово начнут вкладывать в него все свои сбережения. Тем не менее решение хранить часть своих средств в криптовалюте с каждым днем выглядит все более рациональным. И все больше тех же европейцев начинают к этому решению прибегать.

Биткоин — это актив, в котором нуждаются крупные корпорации, в том числе банки, даже если они не знают об этом. Именно он способен изменить экономику и спасти ее от рисков, которые навязывает традиционная финансовая система. Он способен оказать помощь не только гражданам, но также коммерческим и даже центральным банкам.

Если частные банки будут хранить долю своих сбережений в криптовалюте, они смогут компенсировать незавидное влияние отрицательных ставок и обеспечить себе совершенно новый вид прибыльности.

У центральных банков еще более широкие возможности — вместо того, чтобы пытаться стимулировать экономику снижением процентных ставок и введением спорных QE, они могли бы инвестировать часть свободных средств в цифровые активы или даже провести процедуру количественного смягчения, выкупая вместо банковских облигаций биткоин.

Таким образом в резервах государств появился бы самый прибыльный и перспективный актив последних лет, который на фоне их же вложений вырос бы в цене, обеспечив развитие не только крипто-индустрии, но и всей мировой экономике.

- Крупные держатели Ethereum переместили $357 млн всего за несколько минут - 14.03.2023

- Биткоин и эфир прибавляют на фоне активизации азиатских и европейских трейдеров - 14.03.2023

- Glassnode выпустили индикатор, определяющий пики и дно биткоина - 13.03.2023

- Нигерия задействует технологию блокчейн в модернизации банковского сектора - 13.03.2023

- Гендиректор Messari призывает инвесторов покупать биткоины - 13.03.2023