Currency.com: биткоин может вырасти до $170 000 после уполовинивания награды майнеров

Самое ожидаемое событие криптовалютной индустрии в 2020 году – уполовинивание награды майнеров (халвинг) биткоина. Многие связывают с ним новый цикл роста криптовалютного рынка.

В традиционной экономической системе регулированием курса национальной валюты занимается Центральный банк, который при необходимости может насыщать экономику деньгами или изымать их из оборота. Для этого существуют различные инструменты: валютная интервенция, программа количественного смягчения, повышение или снижение процентных ставок по кредитам и депозитам для коммерческих банков и другие методы. Они позволяют Центральному банку сдерживать или усиливать инфляцию и в целом влиять на экономическую ситуацию в стране.

В случае с биткоином, который не имеет Центрального банка, уровень инфляции регулируется согласно общему консенсусу сети криптографическим алгоритмом, который определяет количество выпускаемых монет за период времени. Каждые 10 минут майнеры добывают новый блок, в котором записываются транзакции сети и который содержит в себе информацию о предыдущих блоках. За генерирование нового блока майнер получает вознаграждение от сети, заложенное в алгоритм, которое по своей сути и является эмиссией биткоина. Каждые 210 000 блоков, на добычу которых уходит примерно 4 года, размер вознаграждения или эмиссия уменьшается в 2 раза. Это уполовинивание и называется халвинг.

До уполовинивания в 2012 году майнеры получали 50 BTC за добытый блок, после чего вознаграждение уменьшилось до 25 BTC. После уполовинивания в 2016 году размер вознаграждения снизился до 12.5 BTC. В мае 2020 года, после третьего по счету халвинга, эмиссия за добытый блок составит 6.25 BTC. В 2138 году, за два года до последнего добытого биткоина, состоится последнее уполовинивание в истории, после которого вознаграждение майнеров будет составлять 0,000000005820766091 BTC. Это будет весьма скромная награда, даже если биткоин будет стоить 1 млрд долларов, но последние добытые монеты могут стоить целое состояние. Основным источником дохода майнеров к тому времени станет комиссия за транзакции.

Таким образом, задача уполовинивания – это постепенное снижение и распределение эмиссии BTC на 130 лет. Халвинг сдерживает гиперинфляцию, делает биткоин более дефицитным, что положительно сказывается на его стоимости в будущем. Соответственно, криптовалютное сообщество небезосновательно ждет нового уполовинивания, за которым вполне вероятна новая волна роста биткоина.

Для большинства участников криптовалютного сообщества все вышесказанное — вовсе на тайна, однако есть 3 основных вопроса, которые интересуют всех:

-

Как будет вести себя биткоин перед уполовиниванием?

-

Будет ли рост сразу после уполовинивания?

-

Что будет с ценой биткоина в ближайшие 1.5 — 2 года?

Аналитик регулируемой криптовалютной биржи Currency.com Михаил Кархалёв изучил поведение биткоина до и после уполовиниваний за предыдущие 10 лет существования монеты и обнаружил определенные закономерности. Основываясь на них, аналитик сформировал модель роста биткоина и делится своими предположениями с сообществом.

Содержание публикации:

Экономические циклы

Один из постулатов Чарльза Доу, создателя технического анализа, гласит, что история всегда повторяется. Это касается не только фондовых рынков, но и любой экономической модели или системы. За ростом всегда следует падение, за падением дно, за дном восстановление и за восстановлением пик. Есть четыре наиболее известные циклические модели:

-

Циклы Китчина – 2-4 года;

-

Циклы Жюгляра – 7-11 лет;

-

Циклы Кузнеца – 11-25 лет;

-

Циклы Кондратьева – 45-60 лет.

Выглядят эти циклы так:

Здесь появляется первое интересное наблюдение. Циклы Китчина – это краткосрочные экономические циклы с характерным периодом 2-4 года, которые сам экономист связывал с краткосрочными циклами колебаний мировых запасов золота. Создавая биткоин, Сатоси Накомото разрабатывал самоподдерживающуюся систему, которая была бы похожа на золотодобычу и снижала эмиссию монеты каждые 4 года. Соответственно весь экономический цикл «Пик – Рецессия – Дно – Восстановление» должен проходить за 4 года, что очень похоже на циклы Китчина.

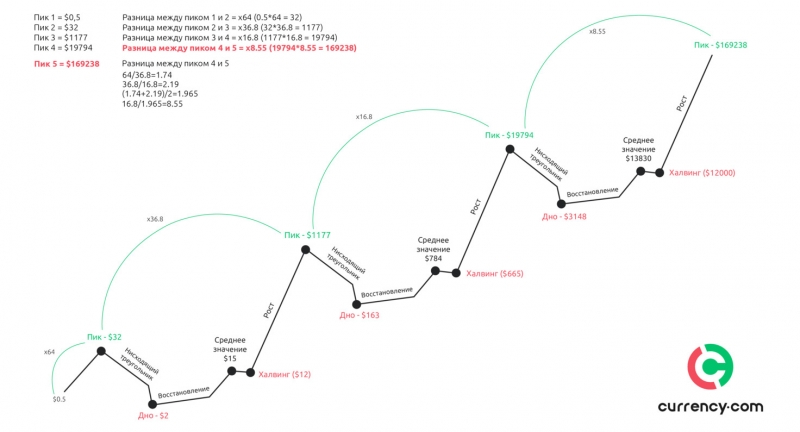

Далее следует обратить внимание, как вел себя биткоин перед каждым новым Currency-com_01.jpgм и после него. Сценарий был всегда один и тот же: Пик – Нисходящий треугольник (Рецессия) – Дно – Восстановление к среднему значению – Халвинг.

Сначала цена достигает пиковых значений после мощного бычьего ралли. Добравшись до вершины, биткоин начинает падение по модели технического анализа «Нисходящий треугольник». Прежде чем пробить уровень поддержки, цена несколько раз отскакивает от него, после чего происходит пробой и движение на «дно». Далее, происходит постепенный процесс восстановления цены к средним показателям от предыдущего пика. Оставшийся период времени до уполовинивания цена движется разнонаправленно, но к халвингу возвращается к среднему показателю от предыдущего пика. После уполовинивания биткоин постепенно переходит к росту и вскоре покоряет новый пик.

2011-2013 годы

Первого пика на уровне $32 биткоин достиг в июне 2011 года, сразу после этого последовал обвал. Падение происходило в рамках модели технического анализа «Нисходящий треугольник». Ценовые максимумы постоянно снижались, а линией поддержки служил уровень $8. После пробоя уровня поддержки цена устремилась на дно, которым стала отметка $2. Далее последовал процесс восстановления к среднему значению от предыдущего пика – это $15. До уполовинивания цена двигалась разнонаправленно, но в день халвинга, 28 ноября 2012 года, она составляла $12.25, что близко к среднему значению от предыдущего пика. Через 13 месяцев после уполовинивания награды биткоин достиг нового пика.

2013-2016 годы

Аналогичная модель наблюдалась в период с декабря 2013 по 9 июля 2016 года: «Пик – Нисходящий треугольник – Дно – Восстановление к среднему значению от предыдущего пика – Халвинг». Пик пришелся на уровень $1 177, дно — $163, среднее значение – $784, а к уполовиниванию цена подошла на отметке в $665. Спустя 17 месяцев после уполовинивания цена опять устремилась к новому пику, остающемуся на сегодня историческим максимумом.

2017-2020 годы

В декабре 2017 года пик пришелся на отметку $19 794, за которым последовала рецессия, дно на отметке $3 148 и восстановление. Сегодня нам уже известна цена восстановления или среднее значение от предыдущего пика – это $13 830. Если следовать логике полученной модели, к дате уполовинивания цена вернется приблизительно к $12 000. Почему?

Цена биткоина перед уполовиниванием 2020

Разница в процентах между ценой восстановления и ценой в день уполовинивания обычно составляет 9-10%. В 2012 году цена восстановления была $15 или 46.87% от предыдущего пика в $32, цена в день уполовинивания была $12 или 37.5% от предыдущего пика в $32. Разница между двумя значениями составляет 9.37%.

В 2016 году цена восстановления была $784 или 66.6% от предыдущего пика в $1177, цена в день уполовинивания была $665, или 56.49%. Разница между двумя значениями — 10.11%.

Следуя этой логике, $13 830 — это 69.86% от пика на $19 794, соответственно к халвингу цена составит примерно 59.8% — 60.8% от пика, или $11 836 — $12 034, что соответствует ключевому уровню сопротивления $12 000, который открывает биткоину дорогу к новому росту.

Модель роста биткоина

Визуализируя в целую картинку все наблюдения, складывается следующая модель роста биткоина, с помощью которой можно прогнозировать новый пик, который будет покорен после уполовинивания 2020 года.

Первый серьезный рост биткоина произошел в 2010 году, когда цена достигла 50 центов за монету. Второй пик был на отметке $32, что в 64 раза больше, чем предыдущий пик на 50 центах. Третий пик был на отметке $1 177, что в 36.8 раза больше, чем предыдущий пик на $32. Четвертый пик на $19 794 больше в 16.8 раза, чем пик $1 177. Обратите внимание, что сила роста с каждым разом фактически уполовинивается:

-

Отношение силы роста между пиком 1-2 и пиком 2-3 составляет 1.74 (64 / 36.8 = 1.74);

-

Отношение силы роста между пиком 2-3 и пиком 3-4 составляет 2.19 (36.8 / 16.8 = 2.19).

Чтобы выяснить будущую силу роста и новый пик, необходимо узнать среднее значение отношения между предыдущими силами роста:

(1.74 + 2.19) / 2 = 1.965.

Соответственно, если последняя сила роста 16.8 уменьшится в 1.965 раза, то следующая волна роста составит х8.55 по сравнению с предыдущей.

19 794 * 8.55 = $169 238 – таково прогнозное значение на следующий пик биткоина.

По статистике после уполовинивания рост начинается практически сразу, но движется постепенно, обновляя исторический максимум через 5-7 месяцев. После небольшой коррекции, которая длится несколько недель, рост продолжается, в течение года переходя в продолжительный бычий рынок, после чего достигается новый пик. Соответственно, обновление ценового максимума можно ждать примерно через полгода после уполовинивания, то есть к концу 2020 года, а новый пик — через 18 месяцев, то есть к концу 2021 года.

Резюме

Исходя из вышеизложенных наблюдений и расчетов, можно сделать следующие выводы:

-

По статистике в день уполовинивания цена находится на около средних значениях от предыдущего пика, соответственно ее сделует ожидать на уровне $11 836 — $12 034 в мае 2020 года.

-

Рост после халвинга начинается практически сразу, но идет постепенно, обновляя исторический максимум только через 5-7 месяцев.

-

Предположительно, если наблюдения и расчеты верны, то через 18-20 месяцев цена биткоина может составить $169 238.

Обращаем ваше внимание, что представленная модель была создана на основе личных наблюдений аналитика Currency.com Михаила Кархалёва, ни в коем случае не является истиной в последней инстанции и тем более руководством к действию. Помните, что криптовалюты — это высокорисковые активы, цена которых в будущем непредсказуема.

Автор модели имеет в портфеле не только биткоин, но и другие криптовалюты, включая Ethereum, Litecoin, Ripple, Waves и Tron.

- Крупные держатели Ethereum переместили $357 млн всего за несколько минут - 14.03.2023

- Биткоин и эфир прибавляют на фоне активизации азиатских и европейских трейдеров - 14.03.2023

- Glassnode выпустили индикатор, определяющий пики и дно биткоина - 13.03.2023

- Нигерия задействует технологию блокчейн в модернизации банковского сектора - 13.03.2023

- Гендиректор Messari призывает инвесторов покупать биткоины - 13.03.2023