Как долго ФРС будет снижать ключевую ставку?

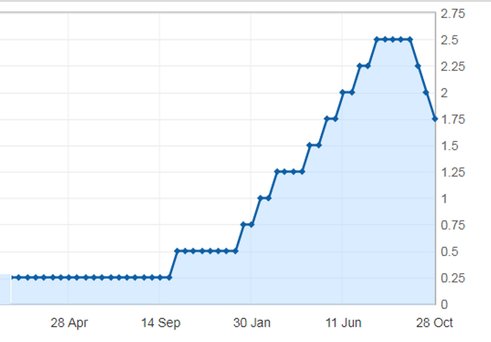

Федеральная резервная система понизила процентную ставку на 0,25 процентного пункта, до диапазона от 1,5% до 1,75% годовых, говорится в коммюнике Федерального комитета по открытым рынкам. Участники рынка ожидали этого решения, поэтому рынки довольно спокойно отреагировали на снижение ставки и выступление главы ведомства, отмечает аналитик «АЛОР Брокер» Алексей Антонов.

Инфляция, как и прежде, остается в центре внимания американского регулятора. В годовом выражении как ее общий показатель, так и инфляция без учета цен на продукты питания и энергоносители остаются ниже 2%. В целом, рыночные показатели компенсирующей инфляции остаются низкими, а показатели долгосрочных инфляционных ожиданий, основанные на опросах, изменились слабо, указывают в FOMC.

По мнению Пауэлла, ситуация сейчас выглядит лучше, чем в конце сентября и дальнейшее снижение ставки может произойти лишь в случае существенного ухудшения экономического прогноза. Риски немного сдвинулись в позитивном направлении, но не ушли, отметил регулятор, речь идет о потенциальном «прорыве» в торговой войне США и Китая, а также о ситуации с Brexit.

Динамика ставки федерального резерва

Источник: ФРС

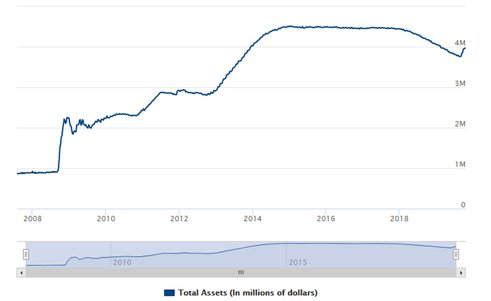

На мой взгляд, глава ФРС пытается показать, что регулятор остается независимым и беспристрастным в денежно- кредитной политике, перед непрекращающимися нападками на его ведомство президента США, который неоднократно обвинял его в медлительности и нерешительности относительно вопросов ставки и запуска очередного этапа количественного смягчения (QE). Баланс тем временем перешел от снижения к небольшому росту, что косвенно указывает на начало стимулирования рынка.

Общая сумма активов Федерального резерва США

Источник: ФРС

Российские индексы отреагировали на решение сдержанным ростом и продолжают обновлять максимумы, отыгрывая общий позитив на мировых площадках и стабилизацию котировок нефти. Пока складывается чересчур радужная ситуация: хорошие доходности на долговом рынке, рекордные дивидендные выплаты по акциям и еще недооцененные активы толкают инвесторов в российские бумаги. Остается главный вопрос: «как долго будет играть музыка», и будет ли они играть, если риск рецессии все-таки покажется в мировой экономике. Пока продолжается эйфория на рынке российского долга, рынку акций и рублю ничего не угрожает, и мы считаем, что можем увидеть ускорение роста индексов в ближайшие недели.

- Крупные держатели Ethereum переместили $357 млн всего за несколько минут - 14.03.2023

- Биткоин и эфир прибавляют на фоне активизации азиатских и европейских трейдеров - 14.03.2023

- Glassnode выпустили индикатор, определяющий пики и дно биткоина - 13.03.2023

- Нигерия задействует технологию блокчейн в модернизации банковского сектора - 13.03.2023

- Гендиректор Messari призывает инвесторов покупать биткоины - 13.03.2023