Выборы в США станут главным риском для рынков

Трейдерам следует готовиться к повышенной волатильности в 2020 году: президентские выборы в США будут еще одним поводом для хеджирования рисков, ожидают в TD Securities.

Компания, назвавшая выборы “гигантским” фактором риска, ожидает, что президент Дональд Трамп станет первым американским лидером, которого Палата представителей подвергнет импичменту в ходе переизбрания. Всплеск волатильности нарушит спокойствие, недавно воцарившееся на рынке на фоне признаков восстановления экономики и продвижения переговоров США и Китая, пишет Bloomberg.

В обзоре, опубликованном во вторник, TD отмечает 10 отличий своих прогнозов от консенсус-ожиданий.

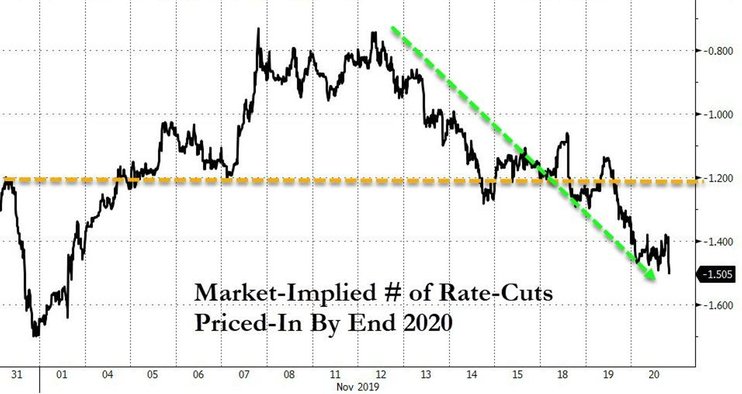

В частности, компания отдает предпочтение золоту и 10-летним казначейским облигациям США, ожидая, что Федеральная резервная система может понизить ставку на 50 базисных пунктов в 2020 г., а не на чуть более 25 базисных пунктов, как прогнозирует рынок.

Zerohedge

Казначейские бонды являются “привлекательным хеджем”, в том числе с учетом возможности дальнейшего смягчения монетарной политики, а такой сценарий также предполагает рост драгметалла.

Стоит сказать, что динамика золота имеет тесную корреляцию с динамикой доходности гособлигаций США. Когда доходность растет, золото дешевеет, и наоборот.

TD рассчитывает на заключение сделки первого этапа между США и Китаем, но всеобъемлющего соглашения ждет не раньше чем через год.

“К сожалению, 2020 год не обещает передышки от связанной со структурной неопределенностью турбулентности, — пишут стратеги TD, в том числе Ричард Келли, Джеймс Росситер, Прия Мисра и Марк Маккормик. — Даже деэскалация в виде перехода от торговой войны к холодному торговому перемирию лишь готовит почву для новой эскалации, связанной со следующими президентскими выборами США”.

И хотя в краткосрочной перспективе потенциал роста стоимости золота не выглядит слишком впечатляющим, в TD практически уверены, что в следующем году унция металла подорожает до $1650 долл. Слабый рост глобальной экономики обеспечит «низкую ставку и мягкую монетарную политику ФРС».

Впрочем, эксперты отмечают, что данный прогноз, как и многие другие, может довольно быстро потерять свою актуальность. Все будет зависеть от событий, которые будут происходить.

Например, прогноз TD на 2019 год, опубликованный в ноябре прошлого года, не сработал.

Тогда аналитики компании ожидали, что глобальный рост останется сохранится, а торговая напряженность между США и Китаем будет спадать, в TD и рассчитывали на три повышения ставки в 2019 г. — в соответствии с собственными прогнозами ФРС. Кроме того, эксперты TD ожидали, что доходность 10-летних трежерис достигнет пика на уровне 3,4% в середине 2019 г..

В реальности же показатель упал до трехлетнего минимума.

Кроме того, ФРС не повысила, а снизила ставки три раза. Напомним, что для многих тогда стало неожиданностью то, как Федрезерв резко изменил тональность заявлений. Еще на заседании в декабре Пауэлл говорил о дальнейшем повышении ставок, а затем фактически в Новый год все перевернулось с ног на голову.

В СМИ появилась информация, что регулятор начнет смягчать политику, рынки начали расти, а затем эта информация получила свое подтверждение.

- Крупные держатели Ethereum переместили $357 млн всего за несколько минут - 14.03.2023

- Биткоин и эфир прибавляют на фоне активизации азиатских и европейских трейдеров - 14.03.2023

- Glassnode выпустили индикатор, определяющий пики и дно биткоина - 13.03.2023

- Нигерия задействует технологию блокчейн в модернизации банковского сектора - 13.03.2023

- Гендиректор Messari призывает инвесторов покупать биткоины - 13.03.2023